確定申告とは本年中に⽣じた所得に対する税⾦をご⾃⾝で計算し、翌年3月15日までにその税⾦をご⾃⾝で納付する(または還付を受ける)手続きを言います。

国税庁のページから抜粋

確定申告が必要な人は、「給与所得があり年末調整を行っている方では、暗号資産取引で得た所得が20万円を超える方」となりますので、まずは御自身の今年の所得がいくらか確認することにより、確定申告が必要かどうかがわかります。 所得とは収入から必要経費を差し引いた金額のことを言いますので、収入と必要経費をそれぞれ計算する必要があります。

暗号資産取引を行う上で、以下のような取引を行った場合、所得が発生します。

- 暗号資産を売却した場合

- 暗号資産で商品やサービスを購入した場合

- 暗号資産同士を交換した場合

- マイニングやステーキング、レンディング等により暗号資産を受け取った場合

※暗号資産を日本円で購入した場合や、購入した暗号資産を所持しているだけでは所得は発生しません。

上記のような取引を行った場合は、所得の計算を行うようにしましょう。

所得とは収入から必要経費を差し引いた金額のことを言いますので、収入と必要経費をそれぞれ計算します。

OKCoinJapanを利用されている場合、販売所や取引所での売買、ステーキングや Flash dealsを行った方は所得が発生している可能性があります。

年間取引報告書を用いて計算する方法もありますが、当記事では取引データから所得を計算する方法についてご案内いたします。

個人での投資をされる場合には、所得の計算は原則「総平均法」で行います。

総平均法での計算方法は、通貨毎に1年間の売買をまとめて計算を行う方法になります。

総平均法の計算式は以下のようになります。

総売却額 – (総売却数 × 取得単価)= 暗号資産の収入

※この計算を取引を行った暗号資産毎に行います。

目次 非表示

取引データの取得方法

OKCoinJapanでは以下の方法で、取引データを取得することができます。

OKCoinJapanにログイン後、「資産管理」の「取引レポート」をクリックします。

表示された画面の「入出金口座履歴」と「取引口座履歴」をそれぞれ選択して右側の「CSV作成」をクリックして、取得したい期間を選択するとデータが作成され、データのダウンロードができます。

「入出金口座履歴」と「取引口座履歴」ではそれぞれ以下のようなデータが取得できます。

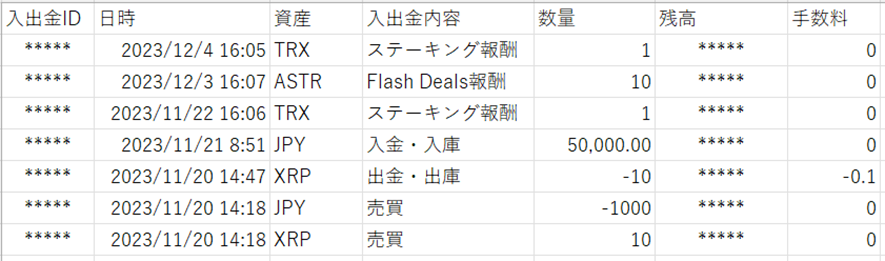

「入出金口座履歴」

ステーキングやFlash dealsでの暗号資産の受取や、通貨の移動のデータが取得できます。

上記のデータの場合、以下の取引が発生したことがわかります。

2023/12/4 16:05にステーキング報酬で1TRX取得

2023/12/3 16:07に Flash deals報酬で10ASTR取得

2023/11/22 16:06にステーキング報酬で1TRX取得

2023/11/20 14:47に出金手数料として0.1XRPを支払った

※売買の取引については、以下の「取引口座履歴」から計算しますので、こちらのファイルでのご説明は省かせていただきます。

「取引口座履歴」

暗号資産の売買の履歴が取得できます。

上記のデータの場合、以下の取引が発生したことがわかります。

・ASTR

90ASTRを900円で購入し、手数料で0.1ASTRを支払った。

・XRP

10XRPを900円で購入し、手数料で0.1XRPを支払った。

9XRPを900円で売却し、手数料で10円支払った。

この2つのファイルから、収入と手数料(必要経費)を計算すると以下のようになります。

■ASTRの収入と手数料

①Flash deals報酬

2023/12/3 16:07に Flash deals報酬で10ASTR取得

>10ASTR×10円=100円の利益(100円の収入) ※12月3日のASTRのレートを仮に10円で計算します。

②売買による損益

90ASTRを900円で購入し、手数料で0.1ASTRを支払った。

売却を行っていないため手数料だけ発生。手数料は取得単価で計算するため、取得単価を計算します。

・購入したASTR:90ASTR 900円

・Flash deals報酬で取得したASTR:10ASTR 100円

上記2つから取得単価を計算します

90ASTR+10ASTR=100ASTR

900円+100円=1000円

1ASTR=10円 となりASTRの取得単価は、10円となります。

手数料として0.1ASTR支払ったので、手数料は1円となります。

※暗号資産の手数料は取得原価に含みますが、当例ではわかりやすいように別途計算しています。

今年度のASTRにより発生した収入と手数料は以下となります。

収入:100円

手数料:1円

■TRXの収入と手数料

①ステーキング報酬

2023/12/4 16:05にステーキング報酬で1TRX取得

>1TRX ×15円=15円の利益が発生

※12月4日のTRXのレートを15円で計算します。

2023/11/22 16:06にステーキング報酬で1TRX取得

>1TRX ×14円=14円の利益が発生。

※11月22日のTRXのレートを14円で計算します。

今年度のTRXにより発生した収入は以下となります。 収入:29円

■XRPの収入と手数料

10XRPを900円で購入し、手数料で0.1XRPを支払った。

9XRPを900円で売却し、手数料で10円支払った。

2023/11/20 14:47に出金手数料として0.1XRPを支払った。

上記の「総平均法の計算式」にて損益を計算します。

まず取得単価を計算します

10XRPを900円で購入したので、平均取得単価は90円になります。

900円(総売却額)- { 9XRP(売却数) × 90円(取得単価)}=90円 の利益(収入)

となります。

手数料は

XRPとして支払った手数料:9円

{0.1XRP×90円(取得単価)}

JPYの手数料:10円

合計19円となります。

今年度のXRPにより発生した収入と手数料は以下となります。

収入: 90円

手数料:19円

最後にASTR、TRX、XRPの収入と手数料を合計します。

ASTR:収入100円 手数料1円

TRX: 収入29円

XRP:収入90円 手数料19円

収入:119円 手数料:20円

となり所得は以下となります。

119円– 20円 = 99円

所得:99円

このように、それぞれの通貨に対して計算を行い、すべての暗号資産の収入と手数料を合算し今年の所得を計算します。

この計算結果が20万円を超える場合には、確定申告が必要となりますので、まずはご自身の所得の計算を行って、確定申告が必要か判断するようにしてください。

今回の例では、簡単な取引で計算を行いましたが、多数の通貨の取引をしていたり、暗号資産同士の取引を行っていると計算が複雑になってきます。

クリプトリンクでは、暗号資産の取引のデータをインポートするだけで自動で計算を行うシステムを年額3960円(月額相当330円)~ご提供しておりますので、ぜひご活用してみてください。

-1.png)